简析猪肉储备调节方案出台对生猪市场的影响

时间:2021-06-11 来源:高超商品策略 作者:佚名

报告要点

政府猪肉储备是重要民生商品储备体系的重要组成部分。6月9日国家发展改革委等部门联合印发了《完善政府猪肉储备调节机制 做好猪肉市场保供稳价工作预案》引起市场强烈关注,结合对过往数次生猪收储政策的梳理发现,收储开启能够带动猪价反弹,但从当前市场环境看,不具备触发启动收储条件,考虑猪粮比和能繁母猪存栏未来变化趋势,预计年内较难启动生猪收储。

摘要

政府猪肉储备是重要民生商品储备体系的重要组成部分,是做好生猪和猪肉市场保供稳价工作的重要政策工具。

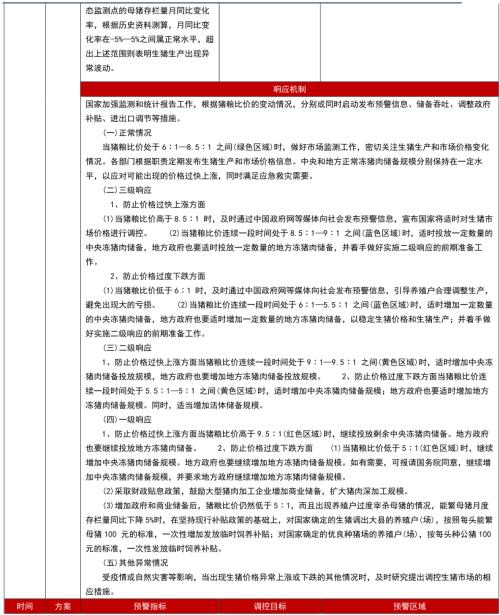

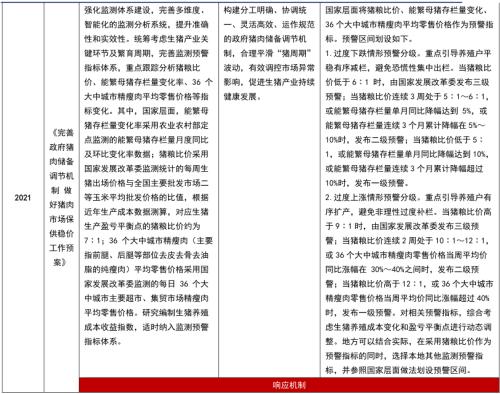

6月9日发改委等部门联合发的《完善政府猪肉储备调节机制 做好猪肉市场保供稳价工作预案》指出收储政策生猪收储预警指标主要为:监测猪粮比价、能繁母猪存栏量变化率、36 个大中城市精瘦肉平均零售价格等指标变化。并根据不同的情况对预警进行分级,构建分工明确、协调统一、灵活高效、运作规范的政府猪肉储备调节机制,合理平滑“猪周期”波动。

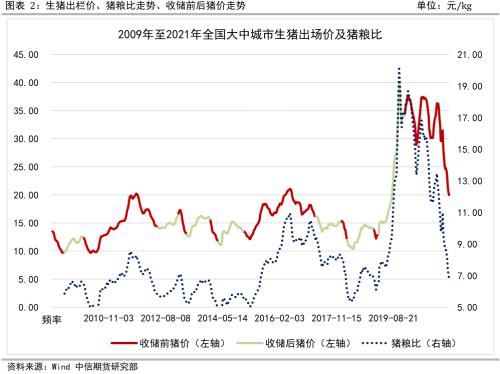

回顾过去历次生猪收储方案对猪价的影响发现,收储启动后,猪价均出现较大幅度的上涨,因此可见在价格大跌是时进行收储,能起到稳定生猪价格,实现托市进而稳定生猪产能。

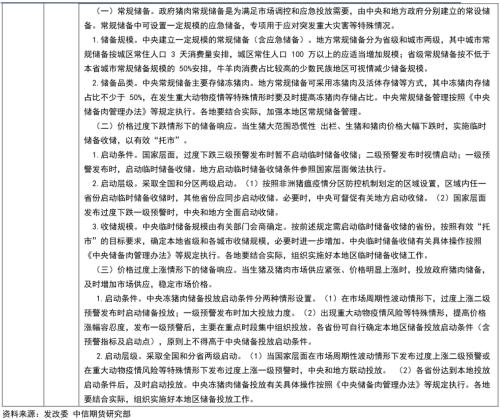

按照《方案》给出的启动条件:国家层面,过度下跌三级预警发布时暂不启动临时储备收储;二级预警发布时视情启动;一级预警发布时,启动临时储备收储。地方启动临时储备收储条件参照国家层面做法执行。截至5月26日猪粮比价6.84。当前条件不具备启动收储的条件。年内是否可能出现收储?考虑猪粮比和能繁母猪存栏未来变化趋势,预计年内较难启动生猪收储。

风险因素:非瘟疫情、天气

6月9日,为更好发挥政府猪肉储备调节作用,有效缓解生猪和猪肉市场价格周期性波动,促进产业持续健康发展,经国务院同意,国家发展改革委等部门联合印发了《完善政府猪肉储备调节机制 做好猪肉市场保供稳价工作预案》,受政策信息影响,生猪期货市场盘中止跌反弹,本文主要介绍了生猪收储的意义,历次储备调控机制细节对比、生猪收储对价格的影响以及年内是否存在收储启动的可能?

一、猪肉储备政策的意义

为贯彻落实党的十九届五中全会关于“保障粮、棉、油、糖、肉等重要农产品供给安全,提升收储调控能力”精神,进一步完善政府猪肉储备调节机制,促进生猪产业稳定发展和市场平稳运行,维护生产者和消费者利益,制定本预案。

政府猪肉储备是重要民生商品储备体系的重要组成部分,是做好生猪和猪肉市场保供稳价工作的重要政策工具。为适应新形势新要求,迫切需要总结经验教训,加强政府猪肉储备调节工作,提升生猪和猪肉市场调控能力,合理引导市场主体积极应对市场风险和自然风险,保障生猪生产相对稳定、猪肉市场有效供给和价格总体平稳。

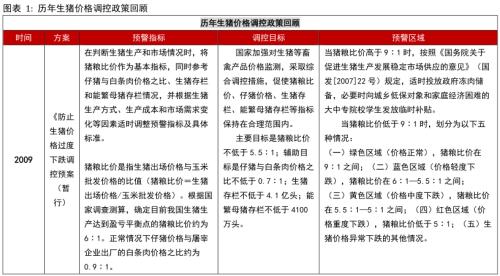

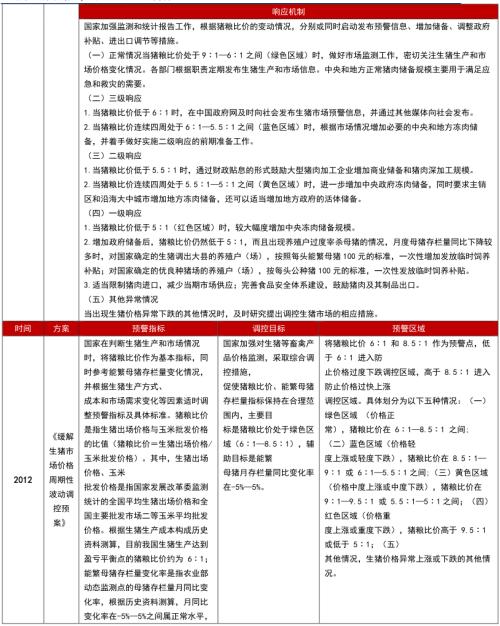

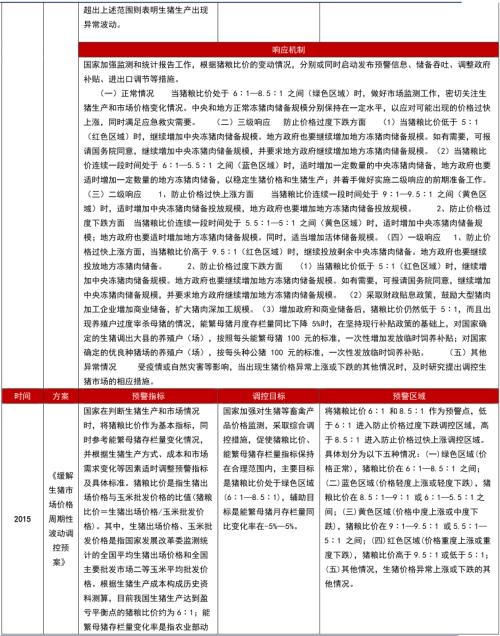

二、历次猪肉储备调节机制对比

三、历次猪肉收储对猪价的影响

第一次:2009年初猪价连续下跌,从开年 13.52元/kg跌至收储开始前 9.75元/kg,累计跌幅达28%。1月13日国家颁布《防止生猪价格过度下跌调控预案(暂行)》,宣布将猪粮比5.5:1作为低猪价预警水平,结合其他相关指标、根据生猪生产具体情况调整预警指标并调控猪价。6月5日宣布收储后价格开始稳定增长,收储开始1个月后价格回升至 10.77元/kg,较前期低点涨10.46%。2019年年底恢复到 12.51元/kg。

第二次:2010年年初,猪价重现上一年开年连续下跌的情况,从开年 12.43元/kg连续下跌14周,到2010年4月7日跌至 9.68元/kg,猪粮比自3月13日起连续19周跌破5.5:1,生猪生产持续亏损。进一步收储后,2010年年底猪价回升至 13.9元/kg,累计涨幅43.59%。期间累计储备29万吨。

第三次:2012年猪价开年连续19周下跌,至当年收储开始前累计跌幅达18%,降至14.21元/kg,猪粮比自4月第二周开始连续五周跌破6:1。5月11日国家颁布《缓解生猪市场价格周期性波动调控预案》,使用猪粮比6:1作为低猪价预警水平,同时参考能繁母猪存栏量变化情况调整预警指标、调控猪价。5月17日启动收储4万吨,价格仍处于波动状态,猪粮比继续处于盈亏平衡点之下。在此情况下,8月9日中央追加收储6万吨,猪价开始明显回升,追加收储后两个月猪价回升至 15.07元/kg,当年年底猪价涨至 16.31元/kg,与5月收储开始时相比上升了15%。

第四次:2013年猪价开年连续10周下跌,至4月11日收储前已跌至 12.79元/kg,较上一年年底跌幅达23%,猪粮比自3月6日起连续跌破6:1,生产继续亏损。4月11日与5月9日中央合计收储16.87万吨,后猪价连续上涨,至年底恢复至 15.73元/kg,累计涨幅22.98%。

第五次:2014年开年猪价连续15周下跌,至3月26日收储前从开年价 15.5元/kg下跌至 11.54元/kg,下跌幅度达26%,最大周间变动达5%,猪粮比自1月15日起连续跌破6:1,收储6.5万吨后继续连续7周跌破5:1。5月8日追加收储8.8万吨,价格趋于稳定,8月20日恢复到 15.08元/kg,涨幅30.67%。

第六次:自2014年两次收储后,15年-16年猪价表现稳定,2015年10月28日国家颁布《缓解生猪市场价格周期性波动调控预案》,将猪粮比5.5:1作为核心指标,并参考能繁母猪存栏量变化等相关指标调整预警水平。17年2月开始连续8周下跌,至3月29日收储前比年初价格下降9%,到 16.3元/kg。年中猪粮比始终高于盈亏平衡点,但猪价略有下降,自3月29日收储1万吨后价格一度跌至 13.81元/kg,至年底回升至 15.21元/kg,涨幅10.14%。

第七次:2018年猪价重现开年连续下跌,自1月3日 15.16元/kg跌至收储前11.89元/kg,下跌幅度达22%,最高周间变动幅度达6%。3月16日中央收储1万吨,猪价在经历9周的波动后于5月16日达到了最低点 10.39元/kg,之后虽在年底缓慢回升至13.92元/kg,较低点反弹33.97%。

第八次:2019年开年至3月价格仍稳定在 13元/kg左右,中央自3月8日起连续收储3次,累计收储量达20万吨,第三次收储当天猪价回升至 15.14元/kg,与开年相比上升了9%。当年年底达到 34.03元/kg,与开年相比上升幅度达144%,当然此次下半年涨幅较大主要原因是非瘟疫情下的产能受损。

综上,在生猪价格过度下跌、产能大幅下降时进行收储,能起到稳定生猪价格,实现托市进而稳定生猪产能。

四、年内是否可能启动生猪收储?

自2019年年底至2021年2月,猪价持续稳定在 30元/kg及以上。21年3月24日起猪价出现开启下跌趋势至5月26日由 31.5元/kg下降至 19.98元/kg,下降幅度达37%。2021年6月9日,国家颁布《完善政府猪肉储备调节机制 做好猪肉市场保供稳价工作预案》。按照《方案》要求,当猪粮比价低于6∶1 时,由国家发展改革委发布三级预警;当猪粮比价连续3周处于5∶1~6∶1,或能繁母猪存栏量单月同比降幅达到 5%,或能繁母猪存栏量连续3个月累计降幅在5%~10%时,发布二级预警;当猪粮比价低于5∶1,或能繁母猪存栏量单月同比降幅达到10%,或能繁母猪存栏量连续3个月累计降幅超过10%时,发布一级预警。启动条件:国家层面,过度下跌三级预警发布时暂不启动临时储备收储;二级预警发布时视情启动;一级预警发布时,启动临时储备收储。地方启动临时储备收储条件参照国家层面做法执行。截至5月26日猪粮比价6.84。因此从猪粮比看,当前条件不具备启动收储的条件。

展望后市,年内是否存在启动收储的可能?首先看猪粮比指标,第一,猪价方面,本轮猪价的下跌因素我们归因于以下几个因素:一是产能的恢复,二是大量二次育肥的存在导致出栏均重增加,三是进口冻肉的增加,四是人们消费习惯的转变。市场供大于求导致猪价大跌,数据显示,农业农村部最新数据显示,2021年以来,我国生猪生产继续保持恢复势头。农业农村部监测数据显示,4月份,能繁母猪存栏量环比增长1.1%,连续19个月增长,同比增长23.0%,相当于2017年年末的97.6%。目前生猪存栏量一直保持在4.16亿头以上,已经基本接近正常年份水平。再看出栏均重,按照涌益咨询统计的生猪出栏均重看,5月底全国样本企业生猪出栏均重在137kg/头,较正常年份120kg/头,增幅超过10%。再看冻肉方面,2021年4月猪肉进口42万吨,1-4月总共进口量超156万吨,去年同期进口131万吨,前年同期进口47万吨,进口量大幅增加,补充市场供应。再看需求,夏季仍处于猪肉的需求淡季,再者部分消费者,经历高价猪肉时期,改吃其他的肉类,比如相对便宜的鸡肉和鱼肉,市场上的需求进一步减少。

对于未来猪价需要关注以下几点,一是大肥出栏节奏看,二次育肥3月底开始,按周期推算出栏集中在5月、6月,考虑企业端午节前出栏,预计5、6月上中旬出栏量仍较大,现货继续承压运行为主,但注意到随着出栏均价持续下跌,悲观氛围下,二次育肥量环比减少,预计7月后均重带来供应压力较前期有所改善。再看生猪供应节奏,去年12月及今年1、2月的仔猪腹泻及带仔母猪存栏受损一定程度会影响7月、8月生猪阶段供应,最后再看需求,季节性规律看,当前生猪需求仍处于淡季,下半年需求逐渐向好。综上,预计本轮恐慌抛售之后,猪价或将阶段筑底,随着7、8月生猪基本面有所改善,猪价仍有反弹空间,但反弹幅度或受冻肉出库抑制,进口冻肉目前估计库存170万吨上下,多数陷入亏损,从贸易商了解到,毛猪价到23~24元/kg,冻品将会开始出库流通,到25~26元/kg,会大量抛售,从这个角度看,即使后期现货存在反弹,幅度相对有限。

玉米价格展望:对于后市玉米价格,预计很难出现明显上涨,整体或呈现震荡偏弱运行,供需角度看,国内玉米产需存缺口,但供需无矛盾,主要体现在结转库存、小麦、稻谷及进口谷物包括保税区进口替代增加,这决定了玉米价格后市上行动力不足的,预计后期震荡偏弱运行的逻辑在于,渠道库存高,后期存在释放的压力。再看下一年度,首先种植利润驱动新作面积预增,不同调研数据有所差异,但预估增2000万亩以上相对是乐观的,折合产量增幅在1500万吨。需求端包括饲料和深加工,从行业利润角度看,需求增幅难度较大,体现在动物蛋白价格的快速下跌,养殖利润回到盈亏平衡点上下,扩产动力不足。深加工行业产能过剩,有效需求基本维持在刚需水平,整体需求难有明显增幅,总需求难有明显增幅。所以从新年度看,考虑新作增产,产需缺口有所缩小,但缺口仍存,但考虑进口及替代谷物,预计供需仍相对平衡,依旧不具备大幅上涨的可能。对于下方空间,我们倾向于从成本角度和替代谷物价差角度去衡量,预计在2550元/吨上下存在较强支撑,综上对于未来玉米行情倾向于区间震荡,再者从政策角度看,发改委出台“十四五”时期深化价格机制改革行动方案,明确提出做好玉米等大宗商品价格的异常应对,及时提出综合调控措施建议,强化预期管理,政策端抑制玉米价格。

因此考虑猪价后期存在反弹预期,玉米价格存走弱预期,猪粮比难出现持续走弱。

再看能繁母猪指标。对于能繁母猪存栏的变化,我们从利润的驱动角度去看,从养殖模式来看,产业链养殖主体包括有外购仔猪育肥、自繁自养、养母猪卖仔猪等。我们在之前报告《【中信期货饲料养殖】猪周期与行业养殖利润关系探析——专题报告20210427》探究指出在猪价下行周期中,利润衰减依次为,外购仔猪育肥先亏损,之后是自繁自养,最后是养母猪卖仔猪,具体原因不再赘述。从目前的看随着猪价的下行,外购仔猪和自繁自养均已出现亏损,但养母猪卖仔猪仍存在盈利,再者根据过往的猪周期中,养母猪卖仔猪的利润很少出现亏损情况,仅在2014年12月-2015年1月,仔猪价格低于20元/公斤时出现过负利润。因此从这个角度看,只有当母猪养殖利润为正,能繁母猪存栏较难出现连续环比下降的可能。

最后,考虑猪粮比和能繁母猪存栏未来变化趋势,预计年内较难具备触发生猪收储的条件。

风险因素:非瘟疫情、天气

上一篇: 第三届(2021)前沿分子育种技术研讨会第二轮通知

下一篇: 破解“猪周期”的重要之举